מטרת המדריך

המטרה של מדריך משכנתא זה היא להעניק לכם מספר כלים חשובים להתמודדות מול הבנקאיים המקצועיים בבנק למשכנתאות.

הפרשי הידע בינכם לבין הבנקאיים הם שגורמים לכם לקחת משכנתא שאינה משרתת את האינטרס הכלכלי שלכם. והתוצאות הן:

- הפסד של עשרות ואפילו מאות אלפי שקים בהחזר הכללי.

- בזבוז של ימי עבודה בבדיקה אחר תנאי משכנתא בבנקים שונים.

- כאבי ראש, כי אתם לא באמת מבינים עד הסוף על מה אתם חותמים.

- לחצים ומתחים מיותרים לאורך שנים.

אנחנו ב My House מתחייבים לעזור לכמה שיותר אנשים שלוקחים משכנתא ומדריך זה הוא חלק מהמאמצים שלנו לאפשר לכם לקבל את המשכנתא שמגיעה לכם.

זהו כמובן אינו תחליף לייעוץ משכנתא פרטי על-ידי המומחים שלנו. אבל זה כן ייתן לכם יתרון גדול.

חשוב! המדריך אינו מחליף ייעוץ אובייקטיבי וכל מה שכתוב בו הוא פרי ניסיון רב. לבנק יש את האפשרות להחליט את ההחלטה הסופית.

מומלץ לקחת מדריך זה לכל פגישה בבנק.

סדר פעולות בלקיחת משכנתא:

- להחליט בכמה כסף לקנות את הנכס וכמה כסף ביכולתכם להחזיר בכל חודש.

- פנייה ליועץ משכנתאות של My House.

- היועץ יתשאל אתכם לצורך בניית תמהיל משכנתא מותאם אישית לכם.

- היועץ יבנה עבורכם תמהיל משכנתא אופטימלי מותאם במיוחד לצרכים שלכם.

- היועץ ידאג לשמאי אשר יעריך את הנכס.

- היועץ ישיג עבורכם אישור עקרוני למשכנתא.

- היועץ יפנה לבנקים למשכנתאות ויעשה עבורכם מכרז ריביות אגרסיבי על-מנת להשיג את הריבית הנמוכה ביותר.

- היועץ יקבע אתכם ויציג בפניכם את פרטי מכרז הריביות בבנקים השונים. ואתם תבחרו את הבנק המועדף.

- היועץ יגיע אתכם לבנק לפתיחת תיק משכנתא. יקרא ויסביר לכם את האותיות הקטנות ואז תחתמו על הטפסים.

- היועץ ימליץ לכם על ביטוח משכנתא.

- קבלת כספי המשכנתא לשביעות רצונכם.

- לעקוב אחר הזדמנויות לאורך חיי המשכנתא.

בכמה כסף תוכלו לקנות בית?

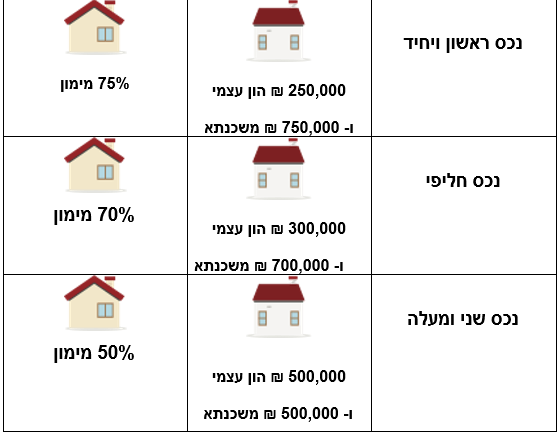

אחוז המימון המקסימלי שתקבלו מהבנקים הוא 75% מימון למי שאין ברשותו דירה.

70% מימון למי שמשדרג דירה- מוכר וקונה דירה.

50% מימון למי שרוכש דירה נוספת.

במחיר למשתכן תקבלו 75% מימון משווי הדירה בשוק החופשי, ללא ההטבה. הווה אומר, תצטרכו פחות הון עצמי כדי לרכוש אותה.

להלן דוגמאות המתייחסות לבית בשווי מיליון שקלים:

המלצות המומחים של My House

כמה להחזיר בכל חודש?

חוק!

ככל שתחזירו יותר בכל חודש כך תחזירו הרבה פחות בהחזר הכולל.

יש חשיבות גבוהה להחזר החודשי, תנו על זה את הדעת בצורה רצינית.

המלצות המומחים של My House

הכרות עם מונחי יסוד כדי שתוכלו לדבר עם הבנק בשפתו:

מדד המחירים לצרכן- זהו מדד המודד את יוקר המחייה על-פי סל מוצרים ידוע מראש ונקבע על-ידי בנק ישראל. איך זה קשור אליכם? אם לקחתם הלוואה צמודה למדד של מיליון שקלים ומדד המחירים לצרכן עלה באחוז. החוב שלכם עלה בין רגע בעשרת אלפים שקלים. וזה כמובן משפיע על ההחזר החודשי שילך ויגדל עם השנים.

המלצות המומחים של My House

ריבית- מונח בכלכלה שפרושו: סכום הכסף הנוסף שתשלמו מלבד הקרן.

ישנם שני פרמטרים שנלקחים במשכנתא: סוג ריבית ואחוז הריבית.

סוג ריבית: ריבית קבועה לאורך כל חיי המשכנתא או משתנה המשתנה לפי תדר מסוים. אחוז הריבית: אחוז הריבית תלוי בטיב הלווה, טיב הבטוחה ואחוזי מימון של העסקה. ומכאן, משתנה בין לווה ללווה. אחוז הריבית יכול גם להשתנות מבנק לבנק ובתוך סניפים של אותו הבנק.

המלצות המומחים של My House

לוח שפיצר- הוא לוח סילוקין הנפוץ ביותר. על פי לוח זה תשלום המשכנתא החודשי הוא קבוע לאורך כל תקופת המשכנתא. במשכנתא צמודת מדד נוספים להחזר החודשי הפרשי הצמדה. ככל שתקצרו את תקופת המשכנתא כך, תחזירו פחות ריבית לבנק בכל חודש וההחזר הכללי יפחת.

מסלולי משכנתא עיקריים:

- ריבית קבועה לא צמודה- זהו המסלול הפשוט ביותר בו הריבית קבועה לאורך כל ההלוואה וכך גם ההחזר החודשי. המסלול יציב וההחזר החודשי קבוע ולא משתנה. במשכנתא כזאת, הבנק נוטל עליו את כל הסיכון בהלוואה ולכן, זהו המסלול בו הריבית הגבוהה ביותר מבין כל המסלולים ומכאן ההחזר החודשי יהיה גבוה יותר. המסלול אינו גמיש ולרוב תגבה עמלת פירעון מוקדם. עלות משכנתא כזאת היא הגבוהה ביותר. מסלול זה מומלץ בתקופה בה הריביות נמוכות.

- ריבית קבועה צמודה למדד- זהו המסלול המסורתי. הריבית קבועה לכל אורך המשכנתא. אולם, קרן ההלוואה צמודה למדד. כנגזרת מכך גם ההחזר החודשי צמוד למדד. מסלול זה נושא עמלות פירעון גבוהות. המסלול מתאים לתקופה בה הריביות נמוכות ואין צפי לאינפלציה גבוהה.

- ריבית משתנה צמודה- מסלול הנחשב למסוכן. ההחזר החודשי עולה משמעותית לאורך חיי המשכנתא. חישוב ההחזר החודשי מתבצע מידי חודש על בסיס הריבית העדכנית ועל בסיס יתרת הקרן העדכנית ולאחר חישוב ההצמדה למדד המחירים לצרכן. בדרך כלל הריבית המחושבת במסלול זה נמוכה יותר מאשר במסלולים אחרים. והחשוב, שמשכנתא זו ניתנת למחזור בתחנות היציאה ללא עמלות פירעון. מסלול זה דורש מעקב ובקרה לקראת שינוי הריבית בתחנה. כדאי לקחת משכנתא כזאת כאשר הריביות גבוהות והלווים מעוניינים להנות מריבית נמוכה בעתיד.

- משתנה לא צמודה- גם מסלול זה נחשב למסוכן. ההחזר החודשי עולה משמעותית לאורך חיי ההלוואה, אולם רק בנקודות העדכון. חישוב ההחזר החודשי נשאר אחיד לאורך התקופה עד לנקודת השינוי. בדרך כלל הריבית המחושבת במסלול זה נמוכה גם היא ביחס למסלולים הבטוחים. המשכנתא ניתנת למחזור בתחנת היציאה ללא עמלות פירעון. גם מסלול זה דורש מעקב לקראת שינוי הריבית בתחנה. וכדאי בתקופה שהריביות במשק גבוהות והלווים מעוניינים להנות בעתיד מריביות נמוכות.

- מסלול פריים- במשכנתא זו הריבית מחושבת לפי ריבית בנק ישראל פלוס 1.5 אחוז. ריבית פריים נחשבת למסלול הזול ביותר אולם, גם למסלול הכי פחות יציב. הקרן והריבית אינם צמודים למדד והמשכנתא ניתנת לפירעון מוקדם בכל עת. החיסרון העיקרי במשכנתא זו הוא חוסר הוודאות לגבי רמת הפריים. עלייה של אחוז אחד בפריים תביא לעלייה של כעשרה אחוז בהחזר החודשי. לכן מסלול זה דורש מעקב צמוד.

- מלווה קצר מועד- משתנה על בסיס עוגן המלווה. נוצר כחלופה מעט יותר יציבה למסלולים בריבית הפריים ודומה לו במאפיינים העיקריים- ללא הצמדה למדד וללא פירעון מוקדם. בשונה מריבית פריים תדירות השינוי במסלול זה הינה אחת לשנה, ולא בכל פעם שריבית

בנק ישראל מתעדכנת. המלווה קצר מועד של ממשלת ישראל ושיעור הריבית נקבע בשוק ההון. המלווה ניתן בחלק מהבנקים. במסלול זה הריבית נמוכה יחסית לכל הריביות המשתנות למעט פריים. וההחזר יציב לאורך שנה שלמה. במסלול זה ריבית העוגן גבוהה יותר מריבית הפריים. מכיוון שזהו מסלול פחות מוכר, הבנקים דורשים מרווח גבוה יותר להערכתנו ללא הצדקה.

- מט״ח- ריבית המבוססת על שער הריבית הבנקאית במטבע דולר או יורו. הכסף ניתן בשקלים, הצמדת הקרן היא על בסיס המטבע הרלוונטי ומתעדכנת לפי שער החליפין. ההחזר החודשי הראשוני הוא נמוך באופן יחסי עם זאת רווחי מאוד לבנק. מסלול זה מסוכן ומומלץ למי שהכנסתו במטבע זר.

- מסלול זכאות- מתאים לזכאים עפ״י הקריטריונים של משרד השיכון. סכום ההלוואה מוגבל בהתאם לזכאות. ומכאן יש לשלבה עם מסלול משכנתא נוסף. הלוואה זאת היא תמיד במסלול ריבית קבועה צמודה. גובה הריבית הינו נמוך מהממוצע. אין בה עמלות פירעון מוקדם והלווים מקבלים הנחה גדולה בעמלות פירעון על שאר המסלולים. מסלול זה הוא הכדאי ביותר מבין כל המסלולים.

איך מוציאים אישור עקרוני?

רוב הבנקים מאפשרים להוציא אישור עקרוני בטלפון או באינטרנט. האישור מותנה בהצהרתכם שבדק על-ידי הבנק בבואכם להמשך תהליך. חשוב לא לשקר ומצד שני לא לתת מידע עודף. גם אם לא קיבלתם אישור עקרוני עדיין יש לכם סיכוי טוב לקבל משכנתא. נשמח לסייע לכם בכך. לפגישה בבנק מומלץ להגיע עם מסמכים מסודרים ותמהיל מוכן אותו אתם מבקשים. וכמובן עם סכום המשכנתא אותו אתם מבקשים. קחו בחשבון שברוב המקרים הבנקים עמוסים וזמני הפגישה לא מתקיימים במועד. לכן שריינו לכם לפחות שעתיים וחצי לכל פגישה כזאת.

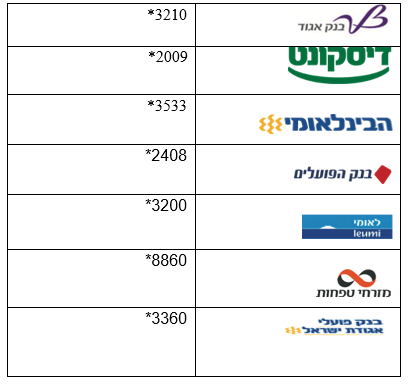

לנוחיותכם מספרי הטלפון של הבנקים:

לחתום על חוזה הרכישה והמשכנתא

לפני שאתם חותמים על חוזה הרכישה חשוב מאוד להתנהל לפי הכללים הבאים:

- להשאיר מספיק זמן להשיג את המשכנתא המיטבית עבורכם.

- לאפשר אופציה לסילוק המשכנתא טרם המועד.

- לוודא שמרגע החתימה על מסמכי המשכנתא אין חופשים ארוכים בהם הרשויות אינן עובדות.

- לוודא שאין טעויות ברישום הנכס בכדי שהבנק יוכל למשכן אותו.

- להתייעץ עם יועץ המשכנתא הפרטי של My House ולא צפויות הפתעות לא נעימות.

רשימת מסמכים מרכזיים שצריך להכין לפגישה בבנק:

- תעודת זהות עדכנית כולל הספח של כל הלווים.

- נסח טאבו עדכני של הנכס.

- שלושה תלושי שכר אחרונים. במידה ואחד הלווים החליף עבודה יש להגיע עם התלוש האחרון והסכם העסקה חתום על-ידי המעסיק. אם אתם מקבלים בונוסים תביאו תלוש 106.

- עצמאיים יביאו אישור רואה חשבון על הכנסות בשנה האחרונה. על-פי האישורים של כל בנק ושומת מס אחרונה.

- תנועת עו״ש שלושה חודשים אחורנית. במידה והייתה חריגה ממסגרת האשראי, בזמן זה מומלץ להגדיל את המסגרת ולהדפיס לאחר הגדלת המסגרת. או להמתין שלושה חודשים בהם לא תהיה חריגה.

- חשוב על חשבון הבנק שלכם יהיו השם שלכם ומספר החשבון. אקסל לא תופס.

- אל תסתירו חשבונות. כנראה שהבנקים יעלו על זה.

- כל בנק דורש מסמכים נוספים תלוי במצב התעסוקתי שלכם ובעסקה.

החוקים של בנק ישראל:

- לא תוכלו לקחת משכנתא של יותר מ 33% פריים.

- אתם חייבים לקחת לפחות שליש מהמשכנתא בריבית קבועה צמודה או לא צמודה.

המלצות המומחים של My House נכון לשנת 2023:

אלה המלצות עיקריות ויש הרבה אופציות לבניית תמהילים הכוללים המלצות אלה.

אם ביכולתכם לפרוע חלק מהכסף תוך זמן קצר, בקשו להעלות את הריבית על סכום ההחזר על מנת להוריד את הריבית בתקופות הארוכות.

המלצות המומחים של My House

אנחנו זמינים עבורכם לבדיקת התמהיל ובניית תמהיל מותאם לכם!

איך עושים מכרז ריביות?

חשוב לשמור על הכללים הבאים בעת מכרז הריביות:

- ביצוע המכרז בסוך למועד העברת הכספים כיוון, שהשוק משתנה בכל עת. חשוב לדעת כי הבנקים מעלים ריביות כאשר הם מגיעים ליעדים שלהם. ובנקים אחרים יכולים להיות יותר אטרקטיביים. השאירו זמן לבדיקה בבנקים השונים.

- הגיעו עם תמהיל משכנתא מוכן מותאם לצרכים וליכולות שלכם ולתנאי השוק. רצוי להגיע עם יועץ המשכנתאות של My House.

- השתדלו להיצמד לתמהיל איתו הגעתם עם זאת, היו גמישים לשינויים קלים כדי שלא תפסידו את ההזדמנות.

- התנהלו בחכמה, אם קיבלתם ריביות נמוכות מאוד בבנק הראשון שניגשתם אליו שיקלו חתימה מהירה. אין צורך לבזבז זמן בבנקים אחרים.

- בררו לגבי הלוואה אטרקטיבית בנוסף למשכנתא או במקום חלק ממנה.

- היו פתוחים להצעות אחרות של הבנק. כמו: העברת חשבון העו״ש בתמורה להורדת הריביות במשכנתא.

- ניהול סיכונים- לפני שאתם לוקחים משכנתא מומלץ לכם לבדוק מה יקרה אם הריבית תשתנה ב- 1-5 אחוז.

תנו למומחים של My House לבדוק את התמהיל שהבנק הציע לכם טרם החתימה על המשכנתא.

שמאות

טרם תקבלו את כספי המשכנתא, הבנק יבקש הערכת שמאי מהרשימה שלו לצורך הערכת שווי הנכס ובדיקת תקינותו. כל שמאי מעריך מנקודת מבטו וייתכנו הבדלים קלים בין השמאים. השמאי יבקש מסמכים על פרטי הנכס רצוי שיהיו בידכם המסמכים הרצויים בכדי לא לעכב את העסקה.

חתימה בבנק

לפגישה בבנק הביאו עמכם תעודת זהות כולל הספח, חוזה רכישה ושוברים במידה ורכשתם מקבלן. בנוסף את כל המסמכים שהעברתם לבנק במייל. בדקו היטב שמה שסיכמתם עם הבנקאי אכן כתוב במסמכים וללא טעויות. קחו את פרטי הקשר של הפקיד למידה ויתעוררו שאלות.

לאחר החתימות בבנק תאלצו לבצע מספר פעולות בירוקרטיות: הערת אזהרה בטאבו או במנהל, רישום משכון וכיוצא בזה. לרכשי נכס חדש, עורך הדין שביצע את העסקה ידאג לכך. רכשי נכס קיים יכולים לפנות לשליח שיעשה זאת במקומכם.

קחו בחשבון שהריביות שמורות לכם לזמן קצוב וזה שחתמתם בבנק לא שומר עליהן אוטומטית.

ביטוח משכנתא

ביטוח משכנתא מורכב מביטוח חיים וביטוח הנכס. וזאת בכדי להבטיח את תשלום המשכנתא לגורם המלווה, לרוב הבנק בעת פטירת הלווה או כשאינו יכול לעמוד בתשלומי המשכנתא עקב נכות או תאונה.

בנוסף, ביטוח המבטח את הנכס במקרים של שיטפונות, רעידת אדמה, שוד וכדומה. ביטוח זה נועד להגן על הלווה מפני הרס של הנכס.

ביטוח משכנתא חייבים לעשותו בעת קבלת המשכנתא. הבנק מחייב זאת.

ניתן לעשות ביטוח משכנתא בבנק או באחת מחברות הביטוח.

אנו ממליצים לכם לבדוק את הפוליסה ולהשוות מחירים בין הבנק לחברות הביטוח השונות, ייתכנו פערי מחירים.

מזל טוב קיבלתם את הכסף!

כרגע ביצעם את העסקה הגדולה בחייכם. לקחתם מאות אלפי שקלים לעשרות שנים בשוק משתנה. חשוב שתהיו תמיד עם היד על הדופק ותנצלו הזדמנויות בשוק על מנת להוזיל את המשכנתא, לקצר אותה ולסיים אותה הרבה לפני הזמן.

אנחנו נשמח לעקוב אחרי המשכנתא שלכם. צרו קשר.

עלויות נוספות שיש לקחת בחשבון:

- עורך דין- כחצי אחוז מערך העסקה.

- יועץ משכנתא החל מ- 7,500 ₪ פלוס מע״מ.

- שמאות- 800 ₪ תלוי בשווי הנכס.

- פתיחת תיק בבנק- 0.25% משווי ההלוואה. ניתן להתמקח על דמי פתיחת תיק.

- רישומים ואגרות 600 ₪.

- ביטוחים- כ150 ₪ לחודש.

- מס רכישה- תלוי בגובה העסקה ובסוג העסקה.

ייעוץ משכנתא פרטי

יועץ משכנתא פרטי ישיג לכם משכנתא טובה יותר ממה שתוכלו להשיג באופן עצמאי.

היועצים של My House ישיגו לכם משכנתא מעולה בריביות נמוכות ביחס לשוק, ברמה המקצועית הגבוהה ביותר תוך מתן שירות מצוין.

מה יצא לכם מיעוץ משכנתא פרטי?

תחסכו הרבה מאוד כסף, זמן, כאבי ראש ולחצים. ותקבלו את התוצאה הכי טובה שאתם יכולים לקבל.

הדבר היחיד שאתם צריכים לעשות הוא להגיע לבנק לחתימות. ללא שיחות טלפון, ללא ניחוש מהו הסניף הכדאי ללקיחת משכנתא, ללא עיסוק בלתי מקצועי בבניית תמהיל משכנתא, ללא הגעה לפגישות בבנקים, בלי לחשוב אם הבנקים אומרים את האמת או לא, בלי לעשות מכרז ריביות וכיוצא בזה.